Profil De Dette

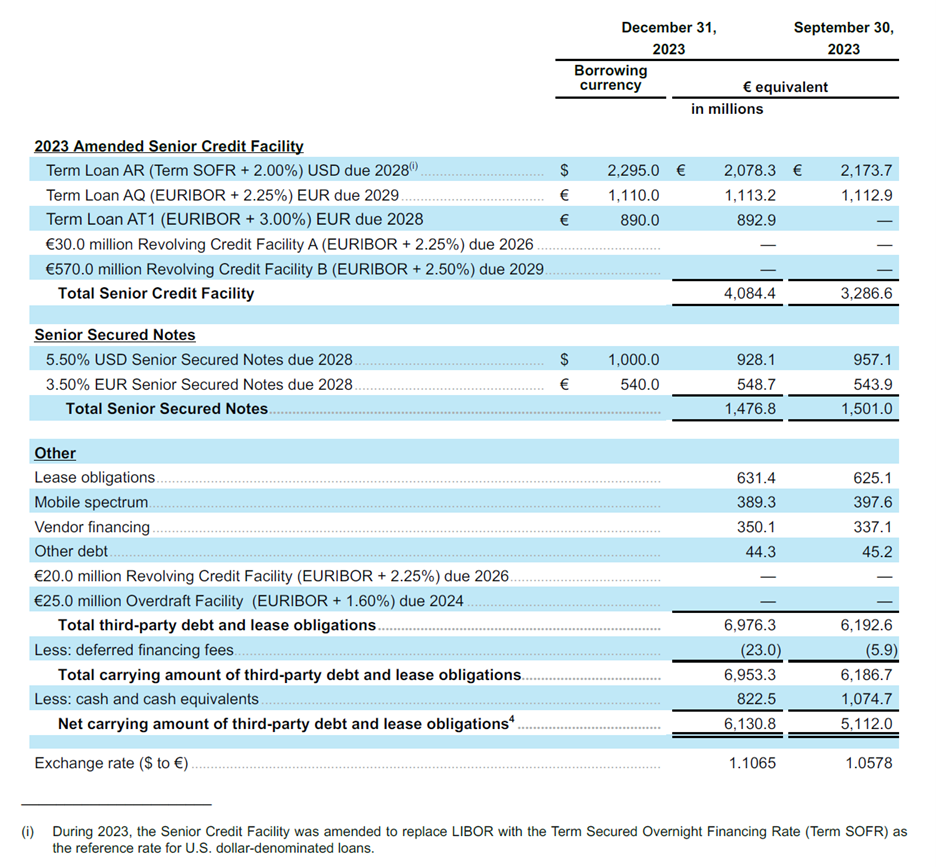

Le tableau suivant détaille nos dettes consolidées envers des tiers, nos obligations de location et notre trésorerie et équivalents de trésorerie. Les chiffres en monnaie d'emprunt indiqués ci-dessous reflètent le montant principal de l'instrument de dette dans la monnaie d'emprunt, tandis que les chiffres équivalents en euros incluent les intérêts courus sur les obligations respectives.

Au 31 décembre 2023, le coût d'emprunt pondéré de notre dette entièrement échangée était de 3,8% et la durée moyenne de notre dette de tiers était d'environ 4,6 ans, sans aucun remboursement de dette, à l'exception des dettes à court terme dans le cadre de notre programme de financement des fournisseurs, avant mars 2028.

Pour plus d’informations, nous référons vers notre communiqué de presse financier du T4 2023.